输入性通胀与股市调整:原因及展望

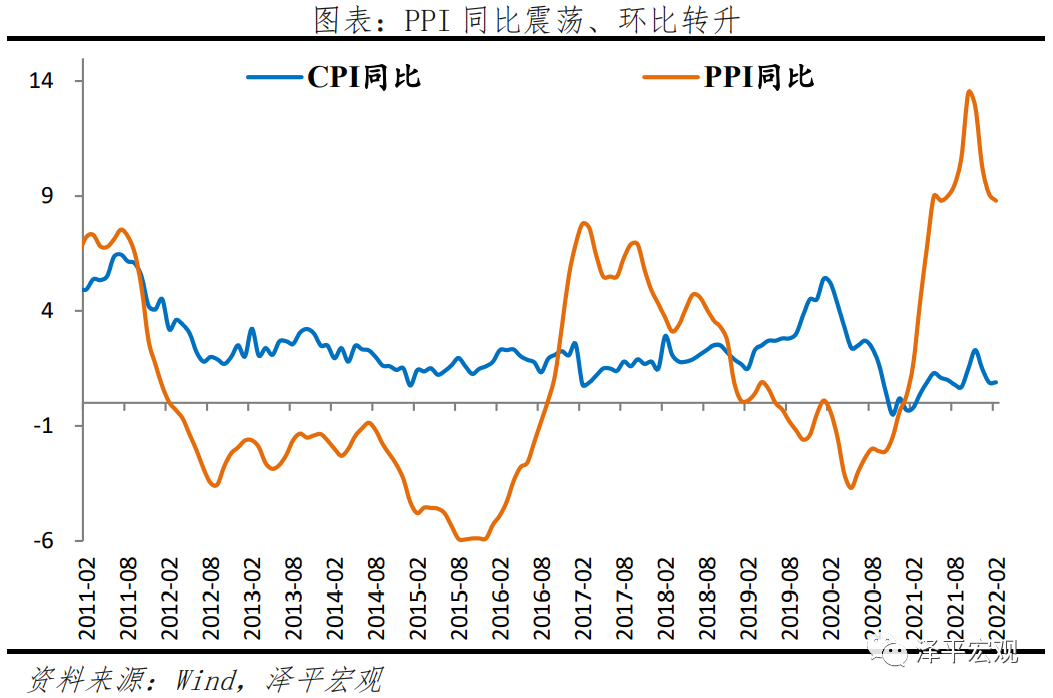

2月CPI同比涨0.9%,预期涨0.8%,前值涨0.9%;2月PPI同比涨8.8%,预期涨8.7%,前值涨9.1%。

1、 近期A股调整:原因及展望

近期全球金融市场动荡,很大程度上跟俄乌冲突对全球经济增长和通胀前景的影响有关,市场风险偏好下降。因此,高估值、高风险偏好的板块跌幅更大,而低估值、低风险偏好甚至抗通胀的板块表现相对较好。

近期A股调整主要是对俄乌冲突和输入性通胀的担忧,输入性通胀将抬升企业成本并制约货币政策宽松。中国经济面临国际原油、天然气、小麦等价格大涨引发的输入性通胀影响。2月物价数据显示,PPI环比由降转涨,CPI环比涨幅略有扩大。

理性分析,投资者不必对中国经济和政策环境过于悲观。

2022年政策环境对经济和市场转向友好,即使面临输入性通胀压力,今年宏观政策的基本取向是稳增长。货币政策将“以我为主”,对稳增长、稳就业的目标考虑优先于对美联储加息、输入性通胀的考虑,财政政策在扩大新老基建投资上也将靠前发力。根据《政府工作报告》,“今年工作要坚持稳字当头、稳中求进。面对新的下行压力,要把稳增长放在更加突出的位置。”“发挥货币政策工具的总量和结构双重功能”、“扩大新增贷款规模”、“推动金融机构降低实际贷款利率”

我们维持2021年底提出的,2022年宏观经济关键词是:稳增长、宽货币、新基建、软着陆、提估值。

当前经济和房地产的“政策底”已经出现,社融、PMI新订单、建筑业订单等先行指标开始触底回升,未来观察“市场底”“经济底”,尤其是房地产触底。

房地产是周期之母,仍是第一大支柱行业,按照《政府工作报告》的要求,未来各城市将“因城施策”松绑房地产调控以开展自救,从目前房地产市场表现看,后续力度有待加强,重点观察商品房销售情况。

未来关注四大方向:受益于稳增长的、受益于困境反转的、受益于政策友好的、受益于抗通胀的。

2、 2月物价数据:关注输入性通胀的影响

2月物价数据显示,虽然同比表现平稳,但PPI环比由降转涨,CPI环比涨幅略有扩大。输入性通胀压力开始显现,3月份可能还将上升,

1)2月PPI同比平稳、环比上涨,关注输入性通胀。

PPI同比上涨8.8%,涨幅比上月回落0.3个百分点;环比由上月下降0.2%转为上涨0.5%。

从结构看,出厂价格同比上涨8.8%,环比上涨0.5%;购进价格同比上涨11.2%,环比上涨0.4%。

2月PMI主要原材料购进价格指数和出厂价格指数分别为60.0%和54.1%,比上月大幅上升3.6和3.2个百分点。

2)近期原油、天然气、小麦等国际大宗商品价格大涨,向国内的输入性影响尚未在2月物价数据中完全体现。

在2月份CPI 0.9%的同比涨幅中,去年价格变动的翘尾影响约为-0.1个百分点,新涨价影响约为1.0个百分点。

在2月份PPI 8.8%的同比涨幅中,去年价格变动的翘尾影响约为8.4个百分点,新涨价影响约为0.4个百分点。

3)近年全球大通胀,主因是美欧货币超发、供求失衡、供应链恢复缓慢、能源革命、地缘动荡等因素叠加。

大宗商品价格猛烈上涨,美欧经济体PPI屡创新高,并传导至CPI。此次俄乌冲突加剧了全球供应链危机,给疫情期间本就居高不下的通胀形势雪上加霜。1月,美国PPI同比增长9.7%、CPI同比7.5%,CPI创40年新高。欧元区、德国PPI同比分别达30.6%、25%,CPI同比分别达5.8%、5.1%,也创历史新高。

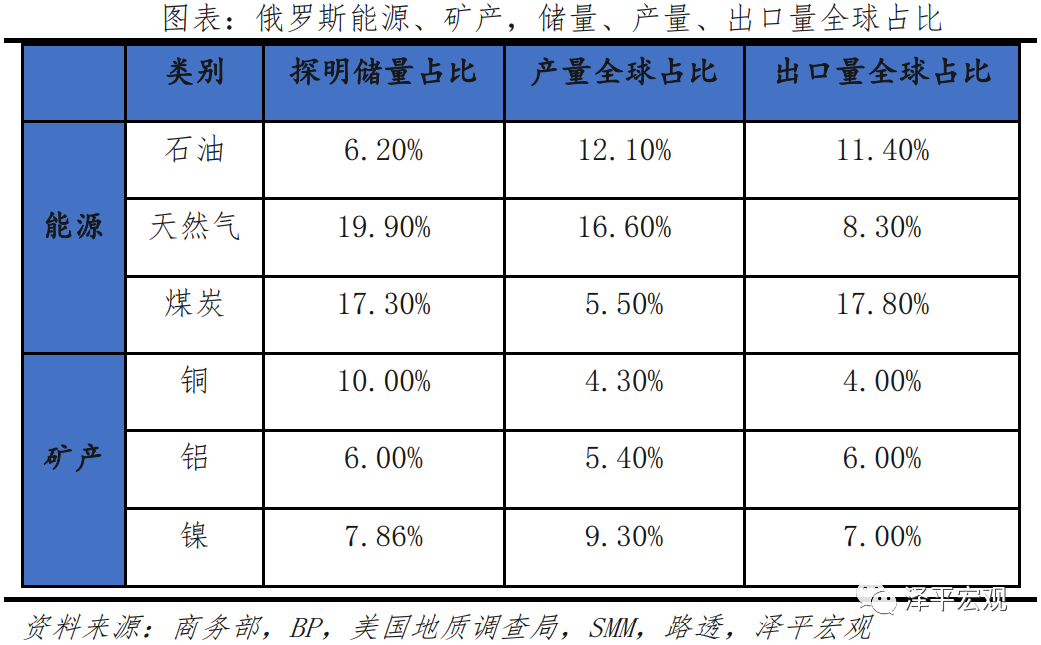

俄罗斯是世界重要的能源、矿产和粮食出口国,乌俄冲突对能化、有色、农产品价格影响较大。俄罗斯石油、天然气、煤炭出口量分别占全球11.4%、8.3%、17.8%,铜、铝、镍全球出口占比约4%、6%、7%,乌俄双方合计大麦、小麦、玉米出口全球占比分别约30%、32%、19%。

俄乌冲突主要影响原油、天然气和农产品。原油是工业的血液、也是通胀之母;原油上涨导致油价及工业原材料价格走高,从而引发通胀。原油价格波动直接影响以原油为原材料的石化工业、交通运输业、冶金工业和采掘工业。成品油价格波动影响以其为原料的化工产品,以及直接消耗成品油的交通运输业、冶金工业、采掘工业和建材工业。

4)能源PPI开始向CPI传导。2月CPI同比上涨0.9%,与上月持平;环比为上涨0.6%,涨幅比上月扩大0.2个百分点。2月扣除食品和能源价格的核心CPI同比上涨1.1%,涨幅比上月回落0.1个百分点。

从结构看,食品项影响CPI下降约0.76个百分点,非食品价格影响CPI上涨约1.68个百分点。非食品项价格同比正增支撑CPI,主要是受到国际原油价格、通胀在消费部门传导等因素影响。

5)猪周期进入震荡筑底阶段,2022年中期有望企稳。我们预计本轮周期中,猪价对CPI的负向拖累在下半年逐步得到缓和,但本轮周期中尚未形成大幅产能去化预期,价格对CPI整体正增压力不会很大。

未来生猪价格主要观察四个关键变量,分别是:产能拐点、产能去化时间、猪粮比和大企业利润。当前猪粮比位于历史低位,在此比价下养殖利润侵蚀,养殖户持续性扩产意愿已经不足。未来猪价大幅上行需要看到存栏自高点下滑以及持续一段时间的超预期产能去化,这在历史来看往往需要2-3个季度。

3、 俄乌冲突:对全球通胀的影响有多大?

2020年以来,货币超发、供需失衡、能源革命引发了全球大通胀。大宗商品价格猛烈的上涨,多数经济体PPI屡创新高,并引发CPI通胀。2022年1月,美国PPI同比增长9.7%,大超市场预期;CPI同比7.5%,创40年新高。1月,英国CPI同比达5.5%,创30年新高。欧元区2月CPI达5.8%,德国2月CPI同比达5.1%。

此次俄乌冲突加剧了疫情以来的全球供应链危机,给本就居高不下的通胀形势雪上加霜。

俄乌冲突加速了全球通胀沿产业链传递过程:从上游到下游,从能源品到其他大类商品,从工业生产到消费。

原油是工业的血液,也是通胀之母;原油上涨导致油价及工业原材料价格走高,从而引发通胀。从潜在影响程度来看,原油价格波动直接影响以原油为原材料的石化工业、交通运输业、冶金工业和采掘工业。成品油价格波动影响以其为原料的化工产品,以及直接消耗成品油的交通运输业、冶金工业、采掘工业和建材工业。煤炭价格波动影响较大的行业主要是石化工业、冶金工业和采掘工业,直接以煤炭为原材料的电力工业和燃气工业。电力价格波动影响较大的行业主要是水生产和供应业、冶金工业、采掘工业、石化工业、家电工业和机械工业。

俄罗斯是世界重要的能源、矿产和粮食出口国,俄乌冲突对能化、有色、农产品价格影响较大。

能源方面,俄罗斯石油、天然气、煤炭出口量分别占全球11.4%、8.3%、17.8%,乌俄冲突加大能源供给缺口。一是BP、埃克森美孚等公司退出在俄股权和油气开采,影响未来资本开支和中长期产能供给。二是航运中断、北溪2号制裁等因素影响能源运输。三是SWIFT支付结算限制,对能源贸易的潜在威胁仍存在。四是美国总统拜登签署对俄罗斯能源进口禁令,影响其它国家潜在贸易意愿。

金属矿产方面,主要涉及铜以及铝、镍等在新能源方向应用较大的品种。俄罗斯铜、铝、镍在全球出口占比约4%、6%、7%,俄乌冲突加剧矿产供需不均衡。一是俄罗斯在海外的矿产产能不确定性加剧,俄铝关闭在乌克兰氧化铝产能。二是制裁对运输和交易结算环节潜在影响仍存。三是镍等金属在新能源产业链中有重要应用,需求高增,对供给缺口敏感程度高,价格更易面临较大波动。

农产品方面,俄乌冲突加剧,拉大全球粮食贸易供给缺口,对全球消费部门通胀造成影响。一是影响正常粮食生产。二是SWIFT支付结算限制,潜在影响粮食贸易结算。三是影响粮食通过黑海等途径的运输路线。俄罗斯和乌克兰是农产品重要输出国,在全球大麦、小麦、玉米品种生产和贸易中占比较大:双方合计的大麦产量和出口量全球占比分别约达19%、30%;小麦产量和出口量全球占比分别约达14%、32%;玉米产量和出口量全球占比分别约达4.5%、19%。

4、 生猪:产能去化程度几何?

预计本轮猪周期中,猪价对CPI的负向拖累预计在下半年逐步得到缓和,但本轮周期中尚未形成大幅产能去化预期,价格对CPI整体正增压力不会很大。

“猪周期”是生猪生产和猪肉销售过程中的价格周期性波动。一轮完整的猪周期往往历时3-4年,这是由能繁母猪生长、繁育和仔猪的育肥、上市周期决定。从猪仔成为后备母猪约需7个月达到可繁殖状态,生产一胎包含妊娠、哺乳和空怀期在内约需要5个月左右,猪仔再经过1-2个月的保育期和5-6个月的育肥期可出栏。因此,从补栏母猪到增加猪肉供应约需18个月左右,一轮猪周期约3年左右。

本轮猪周期是从2018年年中开始进入上行阶段;2019年四季度价格到达高点;2020年价格维持相对高位震荡;2021年初价格开启下行。2021年11月至今,猪价边际企稳,同比负向拉动收窄。22省市平均生猪现货价格从2021年2月高点36000元/吨附近最低降至2021年10月的10800/吨,生猪期货价格亦从2021年2月相对高点28000元/吨附近最低降至10月的11500/吨。生猪现货价格从高点最大下降幅度约达70%,生猪期货价格从高点最大下降幅度约60%以上。2021年11月开始,猪肉价格企稳,边际反弹。

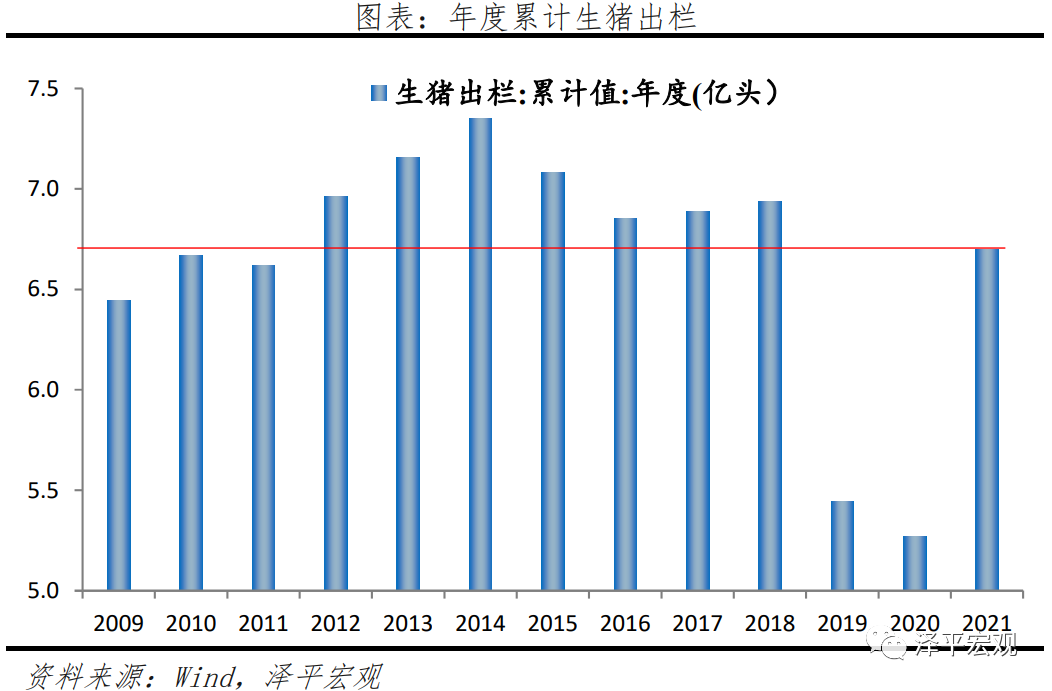

生猪和能繁母猪的存栏量达历史高位,两年的存栏和出栏缺口极大得到缓和。此轮猪周期之前,我国每年累计生猪出栏量约在7亿头左右,在非洲猪瘟影响下,2019、2020两年生猪累计出栏分别仅5.4亿、5.2亿头,出栏缺口约达2亿头。在非洲猪瘟逐渐缓解、环保限产政策有所放松、猪周期价格上涨促进散户加大养殖力度、规模化机械化养殖产能加速上马等多重因素影响下,2020年下半年到2021年初,我国生猪出栏加速上升。2021年生猪出栏共6.7亿头,年度出栏缺口得到大幅缓和。

未来一段时间,生猪价格主要观察以下四个关键变量:

1)产能拐点。未来从高点下行。当前生猪产能绝对量仍接近历史高位。产能一是整体生猪存栏绝对值,二是能繁母猪存栏绝对值,都在历史高位附近。当前生猪存栏约4.5亿头,能繁母猪存栏约4300万头,接近上轮猪周期2012-2013年存栏高点。

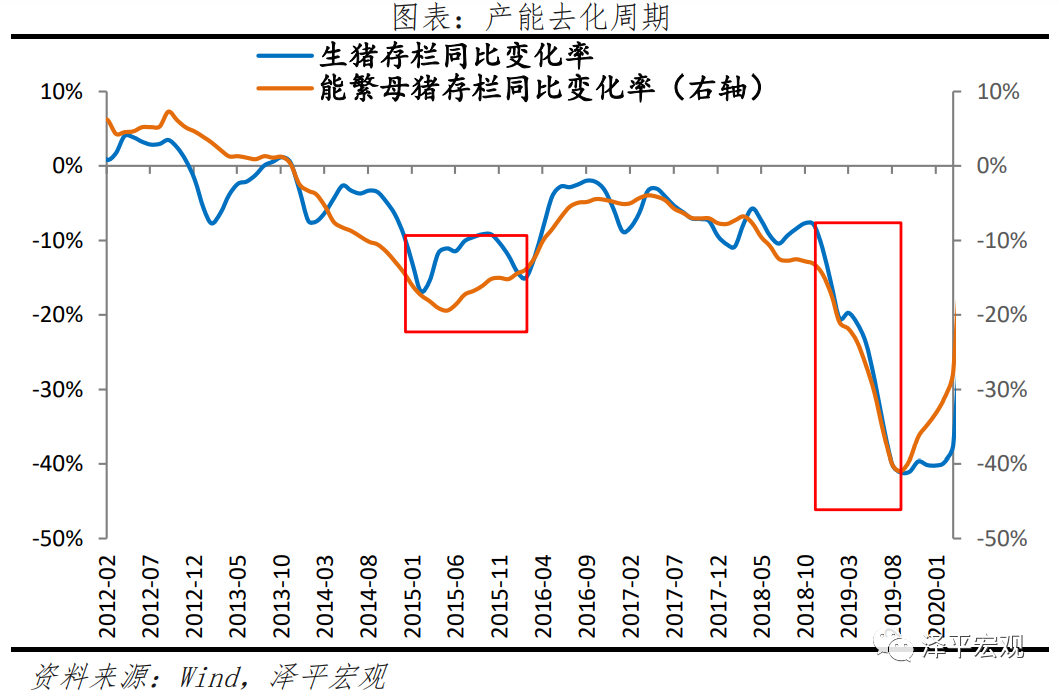

2)产能去化时间。快速去化往往需要2-3个季度。从历史猪周期看,2014年和2018年开始的两轮猪周期都是经历了2-3个季度的快速产能下降才开启价格大幅上行,其中能繁母猪产能的同比降幅连续多个月维持在-20%以上,产能快速去化,也给猪价上行创造了空间。

3)猪粮比。当前猪粮比低位压制产能扩张意愿,未来看养猪产能压减、提振猪肉价格。2021年6月猪粮比跌破5,进入一级预警区间。2021年10月,猪粮比达到本轮周期最低点3.93,近期猪粮比虽边际有所缓和,但仍持续处于历史低位区间。猪粮比维持相对低位,会侵蚀养殖利润,对后续产能持续扩张形成压制。

4)大企业利润。产能去化预期不足。牧原股份、新希望、温氏股份等大型企业由于其本身存在的批量化科技养殖优势,在上一轮猪周期价格高点利润兑现,2019年净利润分别达63亿、144亿、61亿,2020年净利润分别达274亿、74亿、58亿。两年利润累计超过过去多年经营利润,或将影响在本轮周期中,大企业对价格敏感性降低,在没有外来因素扰动情况下,主动去产能意愿或有不足。

综合来看,未来猪价上行需要看到存栏自高点下滑以及持续一段时间的产能去化,这在历史来看往往需要2-3个季度。本轮周期中,猪价对CPI的负向拖累预计在下半年逐步得到缓和,但本轮周期中尚未看到大幅产能去化预期,价格对CPI整体正增压力不会很大。

5、 CPI:同比0.9%,非食品项价格涨幅较大

2月CPI同比上涨0.9%,与上月涨幅持平;环比为上涨0.6%,涨幅比上月扩大0.2个百分点。2月扣除食品和能源价格的核心CPI同比上涨1.1%,涨幅比上月回落0.1个百分点。

从结构看,食品项影响CPI下降约0.76个百分点,非食品价格影响CPI上涨约1.68个百分点,食品项尤其是猪肉价格仍是CPI主要拖累。

食品项同比继续下降。同比下降3.9%,降幅比上月扩大0.1个百分点。本月食品项价格变动结构主要是受以下两方面影响:

一是本月食品项价格同比收窄主要仍是受猪价影响。猪价虽相较去年四季度低点上涨,阶段性边际企稳,但同比仍然负增,对CPI整体形成拖累。受去年同期基数较高影响,本月猪肉价格同比下降42.5%,降幅扩大0.9个百分点,影响CPI下降约0.95个百分点。

二是春节期间蔬果等食品价格季节性扰动边际回落。鲜果、食用植物油和水产品价格同比分别上涨6.6%、6.4%和4.9%,涨幅均有回落。

非食品项价格同比正增,支撑CPI。同比涨2.1%,涨幅比上月扩大0.1个百分点,影响CPI上涨约1.68个百分点。本月非食品项价格继续增长,主要是受到国际原油价格、通胀在消费部门传导影响:

一是受国际能源价格上涨影响,汽油、柴油和液化石油气价格分别上涨6.2%、6.7%和1.3%。汽柴油价格对CPI居住中的水电燃料子项和CPI交通通信中的交通工具燃料子项影响较大,本月交通通信环比上涨达1.4%,同比上涨达5.5%。

二是通胀在消费部门传导。工业消费品价格同比上涨3.1%,涨幅比上月扩大0.6个百分点。服务价格同比上涨1.2%,其中飞机票和旅游价格分别上涨18.0%和4.5%;教育服务和医疗服务价格分别上涨2.7%和0.9%,涨幅均与上月相同。

6、 PPI:同比上涨8.8%,关注输入性通胀冲击

PPI同比高位震荡,环比上涨。本月PPI同比上涨8.8%,涨幅比上月继续回落0.3个百分点;环比由上月下降0.2%转为上涨0.5%。其中,出厂价格同比上涨8.8%,环比上涨0.5%;购进价格同比上涨11.2%,环比上涨0.4%。

关注输入性通胀的冲击。俄乌冲突使得美欧通胀形势雪上加霜。美国通胀创40年新高,受过去两年无上限QE、大宗商品供求缺口、供应链恢复缓慢等因素影响。1月,美国PPI同比增长9.7%、CPI同比7.5%。欧元区、德国PPI同比分别达30.6%、25%,CPI同比分别达5.8%、5.1%。预计欧美物价数据在2-3月将大幅攀升。

购进价格看,多类原料价格边际上行。2月燃料动力类、有色金属材料电线类、化工原料类、黑色金属材料类环比涨幅分别达1.4%、1.3%、0.4%、0.3%。

出厂价格看,能源和金属类,涨幅有所扩大。石油和天然气开采业上涨41.9%,扩大3.7个百分点;石油煤炭及其他燃料加工业上涨30.2%,扩大0.1个百分点;有色金属冶炼和压延加工业上涨20.4%,扩大0.6个百分点;电力热力生产和供应业上涨8.5%,扩大0.8个百分点。

百万读者都在读

由FMBA历届校友推荐的文章集锦,版权属于原作者

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号随时掌握互联网精彩

- 1 习近平引领家庭家教家风建设 4930405

- 2 习近平同俄罗斯总统普京会谈 4957130

- 3 普京抵达北京 三军仪仗队列队欢迎 4815306

- 4 没有信息化就没有现代化 4780542

- 5 康师傅方便面即将全线涨价 4656360

- 6 女子遭色诱沦陷拉丈夫同做间谍 4546665

- 7 “80后”都当大学校长了 4435790

- 8 女生洗澡时浴屏爆裂缝合20多针 4325774

- 9 管理方辟谣郑州大玉米楼被刮歪 4299109

- 10 戛纳红毯网红COS玉皇大帝 4177211

FMBA

FMBA