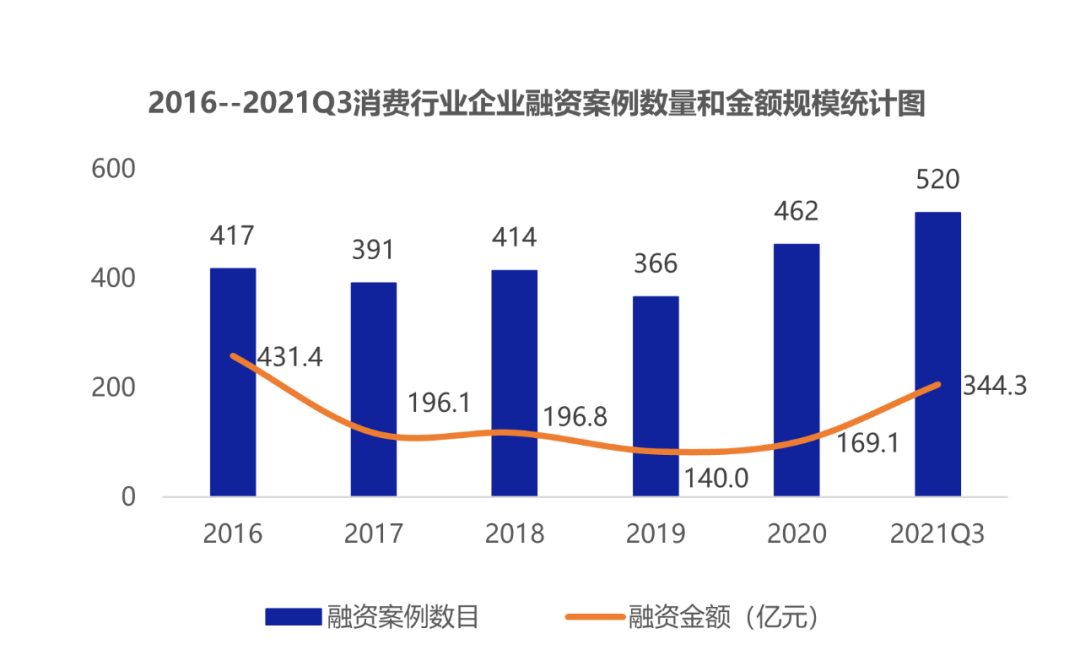

消费始终是推动中国经济发展的根基,即便在疫情期间,中国的消费市场也表现出极大韧性。2020年之后的后疫情时代,成熟的供应链体系,蓬勃发展的数字经济、Z世代旺盛的消费需求,让中国的新消费市场迅速迎来反弹。根据创业邦睿兽分析的数据显示,2020年之后中国新消费行业投资热度迅速攀升,2020年以462起投资案例数目创下5年来的新高,2021年前三个季度的消费企业融资案例数量更是高达520起,已经超过了2020年全年的融资案例数量。

在我们的这份研究报告中,我们将目光聚焦新消费领域的食品饮料赛道,结合创业邦睿兽分析数据、业内的调研访谈以及桌面研究,深度剖析食品饮料赛道的投融资市场现状、市场潜力、产业链变革,以及Manner coffee、零食很忙这些企业高成长背后的逻辑,为已经布局或计划布局食品饮料赛道的投资人、创业者提供建议。食品饮料赛道目前一级资本市场的热度如何?趋冷抑或趋暖?哪个城市的项目成为新起之秀?哪些机构频频布局?在这一章节,我们将以创业邦睿兽分析的数据为基础,为您勾勒食品饮料赛道的投融资全貌。

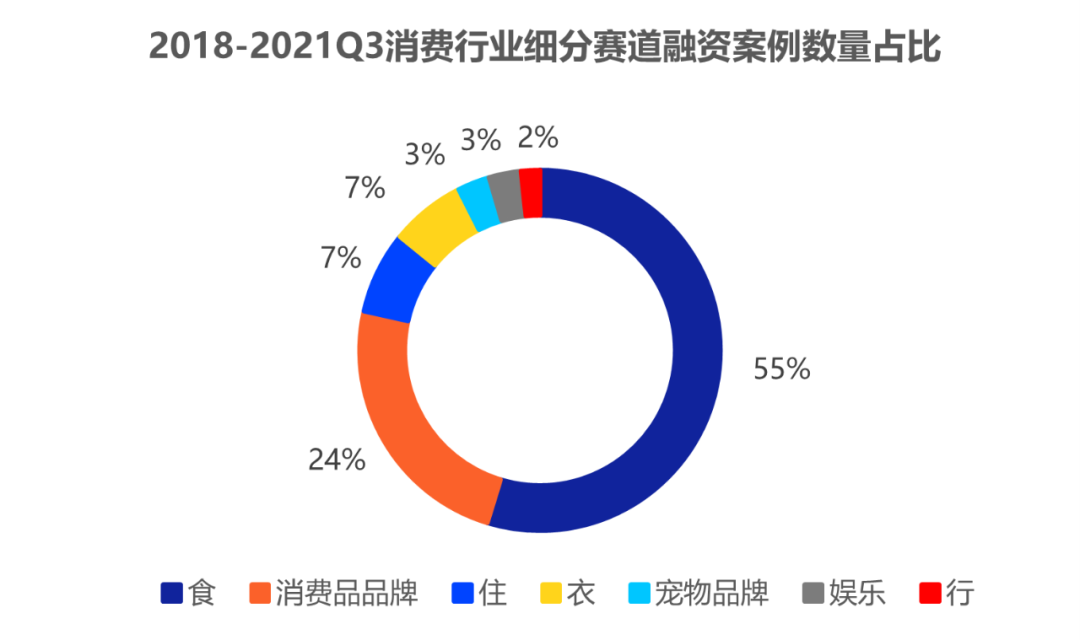

1.食品饮料成为新消费的热门赛道,近4年投资案例数占比过半根据创业邦睿兽分析的数据显示,纵观2016年至2021年三季度新消费行业市场的投融资状况,2020年之后新消费行业投资热度迅速攀升,2020年以462件投资案例创下5年来的新高。食品饮料成为新消费最为热门的赛道,近4年在新消费行业投资案例数目占比达到55%。食品饮料品牌成为了投资机构和互联网大厂进行围猎的新风口,投资机构除了对新茶饮、咖啡品牌、植物奶轻食等新体验模式品牌进行跑马圈地,连餐饮连锁、卤味零食和精酿啤酒等传统赛道品牌也获得了投资机构的疯狂入局。2.食品品牌和新茶饮融资异常火爆,线下餐饮连锁品牌受投资者追捧近两年食品饮料赛道的融资主要集中在食品品牌和新茶饮品牌。咖啡新茶饮、复合调味品、速食和卤味零食等品牌融资异常火爆。为了适应国人和新人群的口味诉求,咖啡呈现出茶饮化和大众化的新趋势。M Stand咖啡连锁品牌在2021年就获得了两轮大额融资,2021年 1月,M Stand获得获得CMC资本和挑战者资本1亿元的A轮注资;半年之后,2021年7月,M Stand又获得了启承资本、黑蚁资本、高榕资本、CMC资本和挑战者资本的超5亿元融资,预估品牌投后估值约40亿元,融到的资金主要用于强化供应链体系、升级数字化平台和布局全国的线下门店。线下面食餐饮连锁品牌也成为了投资者眼中的香饽饽,创新餐饮连锁企业--五爷拌面在2021年的两个月内获得了A轮和A+轮两轮融资,2021年6月,五爷拌面获得鼎晖创新与成长基金领投,五爷拌面天使轮投资人王岑创立的B资本跟投的3亿元A轮融资;2021年7月,获得高瓴创投的A+轮投资。融资到的资金主要用于强化供应链体系、加速自有工厂建设、迭代信息化智能系统、打造国内顶级运营团队及加速布局全国门店网络。食品饮料赛道融资企业的地域主要集中分布在北上广深等一线城市,长沙和重庆紧随其后,产生文和友、茶颜悦色和霸蛮等网红品牌的长沙俨然成为新消费品牌成长的热土。长沙发达的交通枢纽中心有利于商圈拓展,逐渐提高的人均可支配收入、无高房贷挤出压力、休闲的生活态度都会使这座城市人群具备消费力,“有闲”和“有钱”驱动人群有精力有时间去消费。营销能力特别强的自媒体,层出不穷的网红店铺和流量产品是最好的证明。获得投资机构加持的网红品牌产生流量,流量再反哺这座城市,这些都是驱动长沙成为消费品牌网红城市的主要原因。

受到年轻人追捧的自嗨锅和互联网思维的酒类品牌江小白出自于重庆,重庆很多新消费品牌也特别具有网红属性,同时也是催生新锐消费品牌的沃土。新冠疫情催化了新的消费场景和模式,重庆为了迎合新消费市场趋势,将其商品运营优势与当下流行的“直播带货”进行有机融合,打造出新的消费场景。便利的交通商业枢纽优势和创新消费场景模式都在不断驱动长沙和重庆的消费升级潜力得到进一步的释放。4.IDG资本和天图投资等机构频频入局食品饮料新品牌近两年食品饮料品牌融资在创投私募股权市场掀起了一轮新热潮,梅花创投、IDG资本、天图投资、真格基金等机构和深耕消费行业的垂直机构频频入局新茶饮、餐饮连锁、卤味零食和调味速食等细分赛道。面对数万亿的餐饮服务和休闲零食赛道,例如,IDG资本先后押中了文和友、三顿半和霸蛮等网红品牌,源码资本入局了每日黑巧、王饱饱和茶颜悦色等明星项目,青山资本先后投资了鲨鱼菲特和加点滋味等具备成长潜力的企业。

市场容量与格局:

规模过万亿的食饮市场集中度偏低

布局难度适中

食品饮料赛道的市场潜力有多大?哪个分赛道增速更快?是否已经形成市场壁垒?在这一章节,您将了解到食品饮料赛道潜在的市场容量有多大,各分赛道的市场格局,如果要布局,应该怎样迅速打开市场。1.市场规模:疫情过后餐饮服务市场迅速反弹,现制茶饮消费群体快速增长根据海底捞的招股说明书和国盛证券餐饮研报的数据显示,2016年至2019年餐饮服务市场的规模呈现出逐年增长的态势。2020年因为疫情原因,市场规模有所回落,但在2021年迅速反弹,2021年预计市场规模将达到4.4万亿左右,较2020年增长10%,未来5年有望实现8%-9%的年复合增长率。中国餐饮服务市场的增长主要得益于国家城镇化进程的加快和中国人口消费的升级。日益加快的生活节奏增加了大众对外出用餐的多样化需求,菜品丰富且氛围良好的餐厅成为首选。随着消费者对产品品质和服务态度的重视程度日益提升,消费模式逐渐从生存型转变成享受型,消费者对新茶饮的需求也从过去纯粹追求口感逐步向多元化方向发展,新人群开始更加关注个性化需求的表达,得益于Z世代新人群敢赚敢花的消费理念,喜茶和奈雪的茶等高端茶饮品牌应运而生。根据奈雪的茶招股说明书披露,2020年中国现制茶饮的市场规模约为1136亿元,预计到2025年将达到3400亿元,年复合增长率达24.5%。中国现制茶饮市场消费群体庞大并在快速增长。2.市场格局:食品饮料赛道市场集中度整体偏低,市场布局难度适中食品饮料赛道的餐饮服务、现制茶饮、复合调味品和代餐轻食的市场集中度整体较低,由于我国幅员辽阔,菜系丰富,地域口味偏好差异化较大,市场内的品牌分布相对分散,面对数万亿规模的餐饮服务和千亿规模的现制茶饮、复合调味品和代餐轻食的潜在市场,行业玩家和投资者进行布局相对比较容易。餐饮服务:资本助力下有望高速增长,连锁化率将逐步提升

近两年线下餐饮连锁品牌的融资异常火爆,但是品牌化连锁化程度不高,整体大而散,市场集中度低,没有特别出众的头部品牌,我们在调研中发现,许多投资人都坚信,随着中国餐饮供应链的完善、连锁化的提升以及数字化运营的发展,未来有机会跑出一个万店品牌。尤其是在资本助力下,例如,腾讯投资入股和府捞面,鼎晖注资五爷拌面,未来5年餐饮行业或许进入高速增长期,餐饮连锁化率也会逐步提升。由于国内菜系分散,市场集中度相对分散,布局难度适中。但是头部餐饮品牌需要制定执行严格的食品卫生安全管理制度和具备强大的供应链整合能力。现制茶饮:市场处于混战局面,进入壁垒较低

根据奈雪的茶的招股说明书披露,我国现制茶饮市场加速扩容,2020 年市场规模 1136 亿元,预计 2025 年增长至3400 亿元,复合增长率达24.5%。其中高端现制茶饮规模129 亿元,预计 2025 年增长至 522 亿元,复合增长率达32.2%。竞争格局来看,高端现制茶饮细分市场集中度高,品牌效应明显,CR2达 46.6%,CR5 为58.4%。现制茶饮整体市场目前还是处于混战的局面,产品同质性较高,差异化不明显,市场比较分散,进入壁垒比较低,布局比较容易,在资本的助力下会不断出现新品牌。立志成长为头部品牌则需要强大的运营管理能力和稳定的供应链体系。复合调味品:助力把控连锁餐厅成本,延长餐饮企业生命周期

“懒宅经济”的崛起和盛行使复合调味料站上了风口。未来餐饮连锁化也有助于催生复合调味品、速食、预制菜市场的快速增长。对餐饮企业而言,人力成本是仅次于原材料成本的第二成本,复合调味品有助于把控餐饮连锁品牌的人力成本,延长餐饮的企业周期。根据华创证券的调味品研报显示,我国调味品消费主要集中在餐饮消费、家庭消费和食品加工,分别占比45%、30%和25%。代餐轻食:头部品牌效应尚未出现,抓住机遇尽早布局

后疫情时代,人们把健康饮食和运动健身提到日程上来,这样的时代机遇推动代餐轻食赛道新品牌迅速崛起。当前,市场品牌厂商主要以鲨鱼菲特、keep旗下健康食品为代表的轻食品牌和元気森林推出的低脂零食品牌为主,该赛道正处于早期成长阶段,整个轻食代餐行业的食品标准尚未形成统一的定义,未来实现规范化、专业化、品牌化还有很长的一段路要走,市场尚未出现头部品牌效应,品牌厂商尽早布局能够取得领先优势。

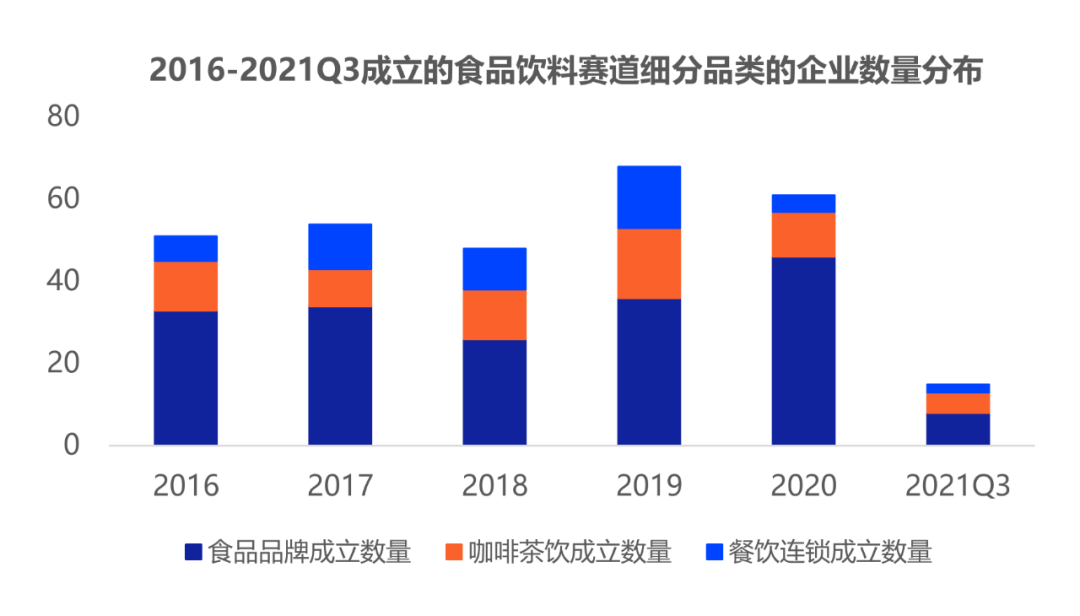

在这个章节,您将了解到食品饮料赛道产业链体系具有哪些特点?近几年的新兴品牌主要位于产业链的哪个环节?在数字经济的冲击下,食品饮料赛道的商业模式、营销模式正在发生哪些变革?近两年在新消费浪潮的席卷之下,食品饮料赛道涌现出一大批“新消费品牌”。厂商以消费者需求为运营导向,深度理解和适应消费者观念和情绪改变带来的需求变化。根据创业邦睿兽分析的数据显示,食品饮料细分品类的品牌在2019和2020年扎堆成立,2019年食品饮料赛道品牌成立达到91家,2020年成立了87家,重庆的火锅品牌周师兄和长沙的新式烘焙品牌墨茉点心局等传统餐饮品牌,即溶冻干咖啡品牌时萃SECRE和椰乳品牌可可满分等新兴品牌也都是在这两年出现的,时萃开启了精品便捷咖啡的市场,可可满分是主打无糖/低糖概念的中高端椰奶新品牌,近几年食品饮料赛道中游新品牌层出不穷。新品牌产品逐渐呈现出精细化和健康化的态势,咖啡茶饮品类已经细化成袋装即溶咖啡茶饮品牌和餐饮连锁咖啡茶饮品牌。茶里、三顿半和隅田川是线上销售的即溶咖啡茶饮的典型代表;Manner和小满茶田是线下咖啡茶饮连锁中成长较快的品牌;三餐有料和轻烹烹等预制菜半成品逐渐成为“精致懒”新人群的最佳拍档;鲨鱼菲特、ffit8和Wonder Lab等健康代餐轻食品牌触达了健身减肥达人的低脂低卡高饱腹的健康诉求。2.商业模式:“电商+商超”成为食品饮料品牌主流的商业模式虽然电商线上流量对新消费品牌发展起着至关重要的作用,但拥有高复购率、且能迅速吸引消费者的线下商超仍然很重要,很多新品牌均采用“电商+商超”的经营模式。例如,无论是自嗨锅和朝天门码头等速食品牌,还是王小卤和三只松鼠等零食品牌均是电商和商超的销售模式。朝天门码头是重庆朝天门火锅延伸出来的火锅底料方便速食品牌,品牌最大的销售优势就是旗下所有标品都可以放进朝天门火锅的门店中进行销售,同时朝天门码头也在积极布局天猫旗舰店,电商和线下火锅店销售方式齐发力。主推鸡胸肉的鲨鱼菲特轻食品牌主要的销售渠道集中在天猫、京东和拼多多等电商平台,天猫是占比最大的销售渠道,抖音是鲨鱼菲特重点布局的新渠道,利用不同的产品组合和价格套餐覆盖差异化人群。3.营销模式:直播电商重构“人货场”,成为带动消费增长的新动力近3年火爆的直播电商,具有生动直观、实时互动、内容多样性、粉丝效应等特点,以直播为手段重构新零售人货场三要素,突破传统商业“人找货”二维模式,将品牌商、短视频平台、电商平台、主播和消费者连在一起,推动消费产业链生态变革。网红经济的盛行,国内诞生一大批有影响力和有特色优势的KOL,高转化率的KOL发展成为直播电商中的核心力量--主播。直播带货为品牌厂商带来了销量和流量,成为电商产业的新增长动力。直播电商的主播们通过和消费者的沟通交流,精准把握消费者的多样化需求,上游厂商可以通过销售数据非常直观迅速地了解消费者真实诉求,减少产品研发、生产和设计的试错成本,打通全行业上下游产业链的信息流,缩短了商品成交时间,提高了转化率。

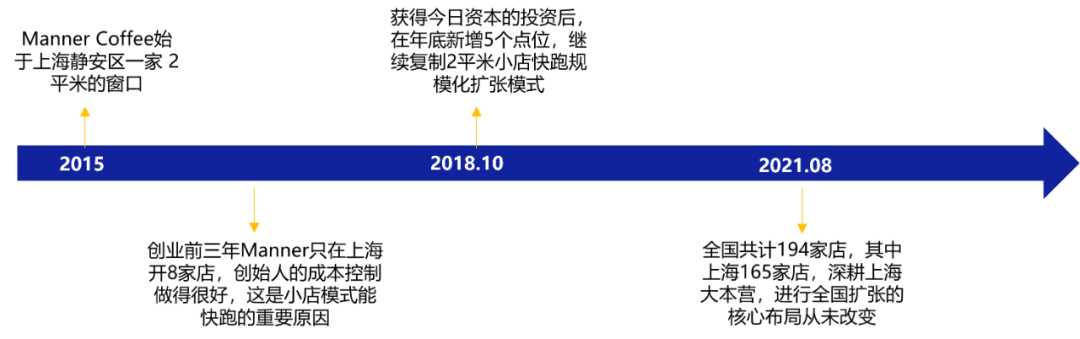

根据创业邦睿兽分析的数据显示,结合我们的调研,我们分别选取了食品饮料赛道两家企业Manner Coffee和零食很忙,进行总结分析。希望能找出该赛道企业高成长背后的重要驱动因素,比如:精准的消费需求定位,高效且安全的供应链基础设施,标准化到每一杯咖啡或每个产品陈列的管理体系。Manner Coffee:高性价比精品咖啡品牌的扩张之路Manner coffee是一家连锁咖啡店,隶属于上海茵赫实业有限公司,主要为用户提供咖啡、茶饮、冰沙、果汁及甜点等美食,也提供咖啡机、咖啡杯、挂耳包等咖啡相关产品。截止2021年8月,全国共计194家店,上海占据了165家。上海茵赫实业有限公司创始人、CEO—韩玉龙,85后资深咖啡爱好者。创业初期曾在南通经营一家摄影主题的咖啡馆,兼职做一些咖啡相关培训,此后韩玉龙逐渐将创业方向聚焦到咖啡产品本身。成立Manner之前,韩玉龙还曾在上海老外圈子颇有口碑的Café delVolcán精品咖啡馆做过烘焙师,在上海松江,他还有自己的豆子烘焙工厂。和女友陆剑霞创立Manner之前,韩玉龙已经做了好几年咖啡培训讲师,自己也会烘豆,在烘豆上有独到的见解。1. 高性价比+精品咖啡:Manner Coffee定位于精品咖啡,Manner没有选择租金高、客流量大的商场,而是采用小店模式,通过在门店装修和产品包装设计上降低成本,以此让利产品价格,主打高性价比。2.严控供应链:Manner自建烘焙工厂,加强上游原材料的供应管理,使用高级的咖啡设备,为品牌的规模化和咖啡口感打下坚实基础。

3. 流程标准化:新入职咖啡师线下的培训考试和日常流程化、标准化作业保证每杯咖啡的同质性。

4.环保情怀:Manner为了传递环保理念,为了倡导消费者自带非一次性纸杯以减少资源浪费,Manner规定自带杯即可减5元。

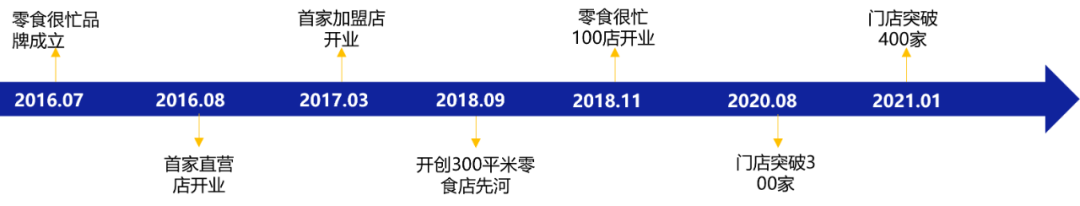

专业连锁零食品牌,秉承长沙零食很忙食品有限公司的创新基因,是首个以量贩销售的零食品牌。零食很忙打磨出了门店标准化3.0版本,成立4年多,门店突破450家,遍及湖南。零食很忙的客单价在30—50元区间,单店客流量300—500区间。零食很忙创始人晏周,充分发挥自己市场营销策划的专业优势,当时考察了湖南零食市场,并结合自己创业开店的想法,晏周和几个合伙人凑足了十几万元在一个30-40平米的小店里开启自己的创业之旅。1. 精准洞察消费者需求:零食很忙是国内首个以量贩销售的零食品牌,以亲民的价格吸引了广大低端群体,门店选址以社群商圈为主,吸引周边以家庭消费为主的客群,以薄利多销的模式快速打开市场。2.强化零食基础设施打造:零食很忙构建了超3万平集中式仓储管理体系,专业供应链管理团队、覆盖全省的物流配送网络,统一配送的模式为各加盟门店降低商品成本和保证货源充足提供了有力保障。3.拥有一套精密复杂的门店标准化管理规章制度:从门店形象到产品陈列摆放等,各项细节都有相应的评分标准,所有门店均使用实时监控的数字化店面管理系统,保证门店的统一管理和数据化管理。

近年来,随着Z世代消费理念的变化,及数字化向垂直领域不断跨界融合,中国食品饮料赛道呈现出以下重要的发展特征:垂直细分化

以往品牌力争提供多而全的产品,但随着消费者需求无限细分,新品牌的切入逻辑也在不断拆解食饮行业,新茶饮品牌细分化趋势很明显,咖啡品类包含线上即溶咖啡饮品和线下咖啡连锁品牌;茶饮品类包含线上的植物奶、气泡水等即食茶饮品牌和线下连锁的喜茶、乐乐茶、一点点等现制茶饮连锁品牌,未来食品饮料赛道垂直细分化程度会越来越高。多场景化

如今多场景化的食品饮料品牌应运而生,将产品从单一应用场景剥离出来,比如改良的酸奶水果麦片不再单一作为早餐出现,而是作为多场景化的零食出现;小克数的火锅底料不仅出现在多人聚餐的场合,平时也可以作为调味品进行炒菜煮汤。产品的多场景化会将产品消费从低频变成高频,多场景化的产品获得市场的认同和追捧程度很高。健康化

后疫情时代,人们培养起来了运动和健康饮食的习惯。2020年突如其来的疫情演变成一场持久战,人们重新审视健康管理和饮食生活方式,健康化趋势形成了一股力量,低糖低卡少油少盐的健康轻食品牌收割了养生一族和减肥达人等消费人群。无论是低糖低卡的气泡水还是治愈失眠焦虑的黑芝麻丸等品牌都呈现出健康化的概念和趋势。线上化

互联网的本质是信息交流效率的提升,移动互联网时代除了必须线下消费的产品和线下的冲动消费之外,大多数食品饮料品牌的消费场景主要集中在线上,尽管目前电商渗透率在全国只有25%,但未来这个数值是有很大提升空间的,食品饮料品牌线上化是值得关注的。根据创业邦睿兽分析监测到的食品饮料赛道发展现状的数据,以及行业呈现的重要发展特征,我们对选择食品饮料赛道的创业者提出以下几点建议:深耕私域

后疫情时代,伴随着品牌线上营销的积极布局,品牌公域获客的难度进一步增加,新消费品牌方更加看重私域流量的运营,基于数字化支撑的精细化运营越来越多,品牌方更加注重用户感受,不断积累用户体验路径,完成私域流量池的高效转化。重视食品安全问题

近年来涌现出大量新消费品牌,但产品质量却良莠不齐,部分品牌品质不达标,很多品牌没有自己的生产线,无法制定和实施完善的质量安全卫生标准和质检流程,食品安全问题很难把控。食品饮料品牌如果想做大做强,食品安全问题是底线。关注品牌研发能力

食品饮料领域进入门槛低,不管是口味创新还是包装设计都很容易被模仿,研发能力代表企业的核心竞争力和进入壁垒,新玩家想进入这个行业或投资者想布局有价值的品牌,品牌的研发能力是重中之重。强化供应链管理体系建设

企业的降本增效通常是强化供应链管理体系,自建上游原材料的工厂会对成本控制起到决定性作用,降下来的成本可以用在产品研发设计和品牌建设等方面,助推品牌良性发展。声明:本报告由创业邦研究中心制作发布。报告中文字、数据等内容受中国知识产权相关法律法规保护。创业邦研究中心对报告中所引用的第三方数据及其他公开信息不承担任何责任或义务。在任何情况下,本报告仅供读者参考。 如果您对报告中的内容存在异议,可通过hui.li@cyzone.cn联系我们。【创业邦研究中心】是创业邦旗下的研究与咨询部门。研究中心基于创业邦的创业创新创投服务平台,发挥创业邦生态体系和数据资源的优势,以专注、客观、前瞻的精神打造专业的研究报告、权威的榜单评选、高价值的咨询服务、智能化的睿兽分析DaaS,助力客户成功。未经允许,不得对报告进行加工和改造。欢迎转载或引用。如有转载或引用,请及时与我们联系,并注明出处。如果需要PDF版本的《2021年新消费食品饮料品牌研究报告》请扫下方二维码:

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号

![一颗凌乱的猪头 嘴巴明明那么小[哈哈] ](https://imgs.knowsafe.com:8087/img/aideep/2022/6/24/8b3d649226701a89f1ab028285a5939b.jpg?w=250)

创业邦

创业邦