小米赴越造手机,越南会是下一座 “全球手机工厂”吗?

作者丨孙妍 范昕茹

前有三星、苹果携产业链出走越南,现有小米赴越生产。越南,正势不可挡地成为下一个全球手机制造基地,与印度夺食。

全球每10台手机中,就有1台是“越南制造”。在越南出口产值中,手机及零部件占比最大。

另一个让国人“警惕”的信号是,越南出口超过深圳。这一趋势始于2020年。近两年来,劳动密集型企业开始外流。印度曾一度成为中国手机厂商的首选地,但风险接踵而至,最近,一家中国手机厂商在印度被以“反洗钱”为由突击检查,企业至今仍处于停滞状态。手机产业链上下游都在寻找更为安全的制造基地。那么,越南能否成为新一代“全球手机工厂”?

在越南手机制造业,三星堪称“巨无霸”,而苹果则是“拖家带口”。

手机厂商赴越生产的第一波浪潮开始于2015年,产业链“大厦”围绕三星和苹果建立起来。2008年金融危机期间,时任三星会长李健熙携子奔赴越南,此后,一座耗资6.7亿美元的手机制造厂在这里拔地而起。而在此之前,郭台铭一掷千金,在越南北宁买下400多公顷土地。

十几年后,三星正式转战越南。2019年,三星关闭最后一座在华手机工厂。如今,三星手机全球一半的产能出自越南,其第二大制造基地在印度,韩国本土只占10%。2021年,三星(越南)公司营收742亿美元,相当于同期越南GDP的20%左右。

苹果也携重要代工厂及供应商将产线逐步迁往越南,2021年已有23家供应商在此建立30多座工厂。

同期,梳理苹果2021年公布的全球200大供应商可见,中国大陆工厂数量为259座,占比40%以上,中国果链工人有200万人,是越南的十倍以上。然而,2022年春天的一场疫情,让上海及周边的果链卡住了。苹果前200家供应商中,有一半在上海和临近的江苏省,面临停产的风险。

此刻,富士康越南工厂有6万大军在为苹果忙活,迁往越南的“果链”还有生产AirPods的歌尔声学和立讯精密,揽下iPad的比亚迪。

越南果链的繁荣或许从抢人大战可见一斑。6月11日,富士康掌舵人刘扬伟公开“喊话”竞争对手:“这些工厂看到富士康在哪建厂,就特地跑去厂区旁边买一块地,想用这样的方式搭载顺风车,并且靠高薪挖角富士康人才,迅速进入市场。”

就在今年3月,歌尔获得国际金融公司(IFC)7亿美元贷款,分别投向歌尔在越南北宁省和义安省的两个项目,目前北宁工厂有3.5万名员工,扩建后预计再增加4万名,而义安工厂预计增加3万名。

从富士康越南公司官网的招聘信息可以看到,2022年6月,富士康越南公司继续扩大招工,面向越南招聘约1万名工人。从富士康在2021年1月发布的招聘启事上看,越南工人的基本工资为约1470元人民币,还提供伙食津贴约320元人民币,勤奋津贴约150元人民币、住房津贴(针对不住宿舍的员工)约150元人民币、旅行津贴约60元人民币。在不加班的情况下,一位富士康普通组装产线工人月工资为2150元。

图源:富士康越南公司官网

不过,据越南中资手机企业协会秘书长杨述成观察,今年以来,越南普通手机产线工人平均工资已经涨到3000~3500元人民币,只比我国同类产线工人便宜30%左右,甚至远远超过印度。

富士康在北宁省遇到了歌尔,在北江省遇到了立讯,抢人大战进一步助涨人力成本,这应该便是一向低调的刘扬伟公开“叫板”的原因之一。

越南国土整体呈狭长形,北部的北宁、义安、北江都临近中国广西、云南,从物流上考虑,北部便于从中国进口手机零部件,所以苹果最大代工厂富士康、三星等手机产业链都集中在此。

抢人大战更深层次的原因在于,越南的人口红利正在消失,越南的人力成本优势也不再明显。

越南总人口数是9826万,年轻人比例以25%~40%计算,适龄劳动力人口在2457万~3930万之间,其中还有部分年轻人前往中国、日本、韩国、新加坡等国家和地区打工,实际能留在越南的适龄劳动力在2500万-3000万之间,不足以支撑庞大的手机制造产业链。在北部以首都河内为核心,直径30-50公里画一个圈,能招到的劳动力更为有限。

小米开启越南生产

拥挤的越南北部手机制造重地,正在发生着一个重要变化:小米手机成功下线。

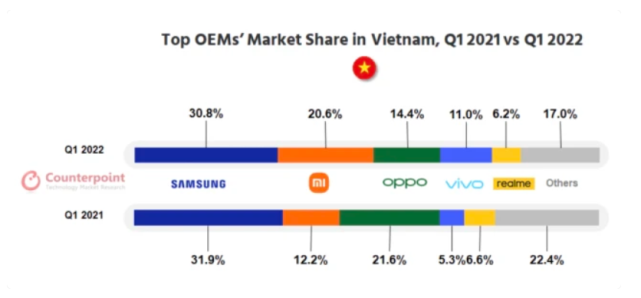

根据Counterpoint数据,2022年第一季度,小米以20.6%的市场份额跃升第二,超过了“蓝绿厂”OPPO(14.4%)、vivo(11%),离“市场老大”三星还有10%的差距。

月度越南市场份额追踪报告 图源:Counterpoint Research

小米从2020年开始布局越南产线,也是从这一年开始,国产手机厂商及上游供应商开始谋划将产线迁往越南。

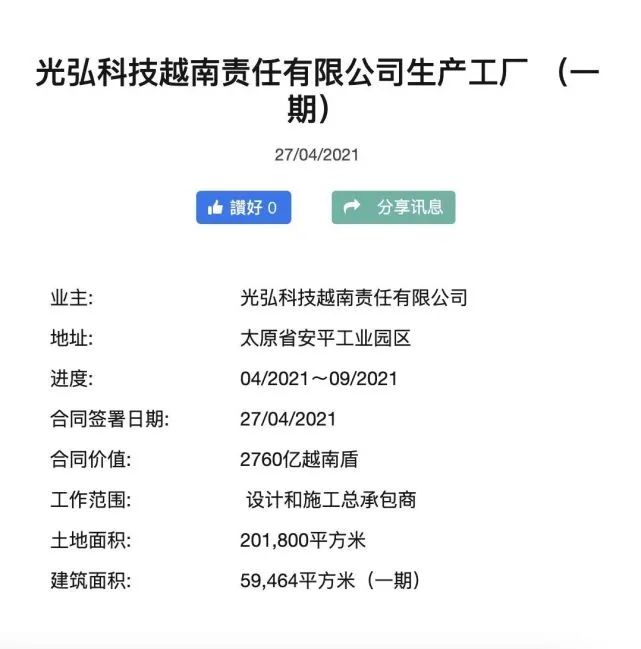

作为小米手机代工厂之一,DBG(印度)也曾代工小米手机。根据DBG光弘科技官方公布信息,DBG(印度)于2020年加入小米代工行列。2020年9月25日,第100万台小米智能手机在DBG印度工厂正式下线。同年10月30日,光弘科技与越南太原省政府完成土地购置意向书的签署,欲与华勤通讯和领益制造联手在越南投资1.2亿美元,建设其在海外最大的生产基地,规划三年内,实现年产能3000万台的智能终端和消费电子如笔记本电脑、IOT产品等。

越南光弘生产基地项目由合力建设股份有限公司负责承建。合力建设股份有限公司官网披露的项目信息显示,该项目占地面积超过20万平方米,总注册投资资金为8000万美元,预计年产量约为2000万台。该工厂投产后,将为约10000名工人创造就业机会,每年为越南国家基金贡献约140万美元。而其主要产品为电话、数据传输设备、计算机、音频设备、电路板、电子元件、家用电器等等。

越南光弘工厂位于越南太原省安平工业区,于2021年4月27日举行奠基仪式,越南光弘总经理吴坐江致辞时表示,将在2022年实现智能终端月产能200万台以上。光弘科技官方信息显示,越南光弘第一台小米手机于2021年6月18日成功下线。

小米在回应媒体时称,越南只是公司在东南亚的产品布局,并非整个生产链迁往越南,“我们在海外的所有工厂都是合作伙伴运营的,小米没有经营权也没有所有权。印度是富士康和比亚迪,香港是 DBG(光弘科技)。”相关人士表示,近几年来因为疫情和进出口物流成本增加,公司在东南亚市场的出货成本上升,“小米和合作伙伴携手,本着压缩流通成本、提高供货效率的策略,实施本地生产”。

值得一提的是,光弘科技的另一大核心客户是荣耀。

《IT时报》记者就越南市场的生产、销售计划采访小米、荣耀两家手机厂商,均回应不便透露。

瞄准美国市场

在潮电智库董事长孙燕飚看来,无论三星还是小米,越南布局工厂的最终目标不单是为了辐射东南亚市场,而是瞄准美国市场,看中的是越南到美国的便利性。

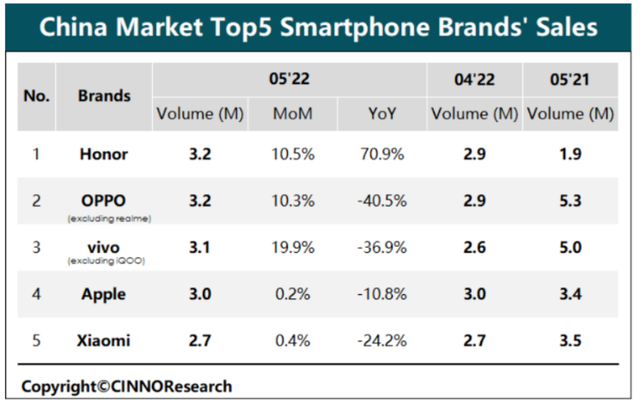

孙燕飚认为,由于疫情等原因,今年我国手机市场需求下降,这也迫使国内品牌开始积极寻找其他新市场。根据CINNO Research报告,5月中国国内市场手机销量为1912万台,较4月销量环比增加8.6%,但相较去年同期依旧下降19.7%,各厂商库存量仍然处于历史高位。

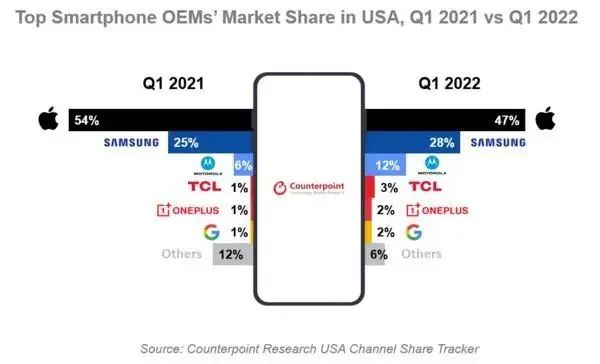

Counterpoint Research的数据显示,2022年第一季度美国智能手机销量中,虽然苹果(47%)和三星(28%)仍然占据主导位置,但由于LG的退出,摩托罗拉、谷歌、TCL和一加(OnePlus)的销量同比增长。其中,摩托罗拉在第一季度的市场份额达到了迄今为止最高的12%,一加的销售额同比增长21%。

明年将进入爆发期

继以三星、苹果为代表的首批手机厂商赴越后,2020年,又一波越南热开启,中资手机企业扎堆去越南考察。据杨述成预估,越南手机制造将在2023年到2024年间爆发。

越南制造真的会取代中国制造吗?多位采访对象坚定地对《IT时报》记者表示,不可能。

杨述成认为,越南只能承载中国制造5%-8%,原因有二:第一,越南人口不足1亿,没有足够的劳动力;第二,越南产业环境没有中国完备,目前手机产业链仍未成熟,模组厂商、ODM厂商、充电器数据线等配件厂商仍处于缺乏状态。

据《IT时报》记者不完全统计,目前已在越南建厂的手机产业链企业有生产盖板的蓝思科技、生产智能手机LED背光模组的Lumens、生产消费电子结构件&散热组件的制动力、生产无线快充产品&无线耳机的海能实业、生产工业和医疗零部件的鸿腾精密、生产电声部件的朝阳科技、生产中小型锂电池的德赛电池、生产移动产品&笔记本的仁宝电脑、生产可穿戴模组的环旭电子以及为小米代工的光弘科技等。

不过,虽然产业链还不完备,人口红利也有天花板,但越南的招商、税收减免政策都更为优惠,企业所得税三年内全免、五年内减半,而且对手机零配件实行零关税,更为重要的是,越南的政治营商环境更为稳定。

在印度遭遇的风险让中资手机企业意识到,合规依然是出海前必做的功课。赴印投资失利的中资企业,主要原因是对当地的税务、法律、关税等规定缺乏深入了解。

苹果印度总装工厂 图源:苹果官网

杨述成认为,跟印度14亿人口支撑起的广阔市场相比,人口不足1亿的越南,注定只能成为一个出口多于内销的制造基地,越南制造的手机将被销往全球。

根据Counterpoint数据,2021年全球智能手机生产量中,中国占67.4%;印度以15.5%的份额排名第二;越南11%排第三;印尼以2%进入第一梯队;韩国则萎缩到0.6%。

简单来说,全球每10台手机中,中国制造占6.7台,印度占1.5台,越南占1台,其他国家与地区只占不到1台。而在2015年前,全球每10台手机中,中国制造占9台,全球制造占1台。四、五年间,有3台手机制造从中国走向全球。

当然,对于现阶段的中国来说,劳动密集型企业往外走不可避免,这是中国制造升级的必由之路,但手机制造等产业链的迁移,对中国制造的冲击也在所难免。

中信证券在一份报告中指出,智能手机的全球分工中,欧美主供核心半导体器件及精密通信器件,日韩主供面板、存储及CIS、MLCC等核心零部件,中国则聚焦零部件、整机组装等领域,中后段环节产业配套相对完善,东南亚及南亚地区的印度、越南以承接消费电子零部件和整机为主,菲律宾、马来西亚、新加坡、印尼则各有侧重。

背靠中国“工厂”

作为一名自2008年就涉足越南的投资者,上海越申商务咨询(中越合资)有限公司董事、总经理郭巍认为,越南正处于一个改革开放高速发展的时期。曾经在中国发生的一切,都将在越南再发生一遍,也就是“时光机”理论,唯一的区别在于,越南发展的体量远小于中国。

“这些年,艺术品在中国成千上万倍地涨,但越南到目前为止,只有10倍或者百倍。”郭巍说,“你没办法按照中国的体量去要求越南,它的涨幅没有中国那么大,增长时间也没那么长。”

越南想要成长为真正的“世界工厂”,需要时日。

“原来我们在越南投资建厂时需要一个零件,不管从欧洲过来还是从中国过来,都要好几个月,现在时间正在缩短。”郭巍提到,尤其在纺织服装鞋帽等轻工领域,随着产业链的整体搬迁,一些大厂已经在越南实现了从织布、印染到成衣加工的整个生产环节,“但这只是少数,越南制造业还是以组装加工为主”。

如果把世界地图打开,沿太平洋西海岸沿线而下,从俄罗斯到韩国再到中国,之后就是越南。卓越的地理位置使其吸引了全世界企业来此进行产业布局,从最早的日本、韩国和中国台湾企业到如今的欧美企业。

尽管越南国内的基础设施还不够完备,运输时间相对较长,但依托越南狭长的地形,漫长的海岸线让企业可以通过海运的方式将货物运达港口,再由陆运的方式运输到目的地,弥补了没有高速公路的不足。

越南最大的优势仍然在于其背靠“中国工厂”。“现在全世界不管哪一个国家做事情,都离不开中国这个世界工厂。”在郭巍看来,尽管越南制造业有所发展,但无论原料还是厂商技术,大多都依托中国产业链的直接移植,越南本土并未积累足够的技术支撑自身产业链的发展。

郭巍告诉《IT时报》记者,近年来,越南也尝试过自主研发生产国产手机和国产汽车,但最终不了了之。由于缺乏完备的手机、汽车产业链,越南只能从中国购买设计方案和配套零部件。

“他们引进了整套的宝马生产线,”郭巍解释,正常来说,一台汽油车的零部件可能在8000个左右,电动车至少也要4000个。但目前,越南本土能够制造的只是其中极少部分,甚至连轮毂都还未实现自主生产。因此,即便越南花费足够的力气将产业链各种配套设施都做好,高昂的成本也会降低其在国内市场的竞争力。

眼下的越南,更多扮演的是中国手机制造业的来料加工厂,还不足以代替中国成为世界工厂,但或许可以成为世界工厂的“巨大车间”,不要认为这对中国来说是巨大的威胁,反倒是一个机会。

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号随时掌握互联网精彩

- 1 从五年规划看“中国之治” 7903983

- 2 “最快女护士”被医院警告处分 7808064

- 3 中俄轰炸机航母3个方向“包围琉球” 7713080

- 4 长征系列火箭一日三发 7616336

- 5 特朗普:泽连斯基拿了千亿却丢25%国土 7524289

- 6 上海出现“地震云”?气象专家回应 7428086

- 7 男子飞无人机在崖洞发现干尸 7332812

- 8 2026年总台春晚主题、主标识发布 7234218

- 9 71岁成龙回应“龙叔老了” 7143487

- 10 冷空气南下 这些地方流感风险上升 7047267

腾讯科技

腾讯科技